鹰派暂停!美联储重申年内将加息,明年宽松预期“泼冷水”

日期:2023-09-21

北京时间周四凌晨,美联储公布9月利率决议。联邦公开市场委员会(FOMC)以一致同意的方式决定维持利率区间在5.25%-5.50%。

美联储在季度经济展望中上调了今年的经济、整体通胀和利率预测,就业市场将持续强劲。美联储主席鲍威尔在新闻发布会上表示,实现通胀目标还有很长的路要走。点阵图显示,美联储年内将再加息一次,并可能在更高利率保持更长时间。受此影响,美股尾盘跳水,美元、美债收益率震荡走高,黄金回吐日内涨幅。

点阵图:利率目标更强硬

决议声明称,在本次会议上决定保持目标区间稳定,可以使委员会能够评估更多信息及其对货币政策的影响。与近几次会议一样,美联储重申在确定使通胀率恢复到2%的额外政策紧缩程度时,将考虑货币政策的累积效应,及经济活动和通货膨胀的滞后性影响。

鲍威尔在发布会上重申了控制通胀的决心,保持利率不变并不意味着已经达到限制性水平。尽管价格压力已显示出一些令人鼓舞的缓解迹象,但任务还远未结束。“自去年年中以来,通胀有所放缓,长期通胀预期似乎保持良好,这反映在对家庭、企业的广泛调查以及金融市场中。尽管如此,要将通胀率持续降至2%,还有很长的路要走。”他表示,美联储尚未完全相信通胀正走在正确的道路上。“我们希望看到令人信服的证据,证明已经达到了适当的水平。我们正在看到进展,但是在我们愿意得出这个结论之前,需要看到更多的进展。”

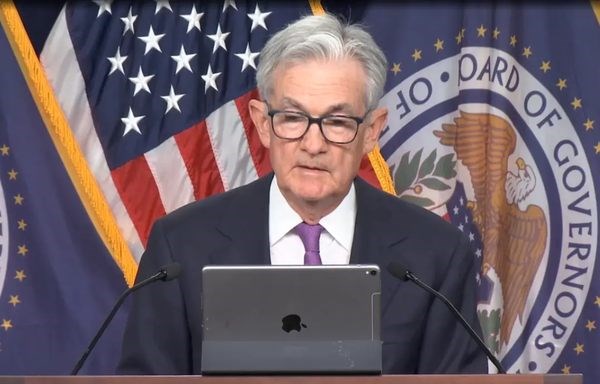

美联储主席鲍威尔出席发布会(美联储官网直播画面)

最新利率预期和点阵图有鹰派倾向。2023年联邦基金利率中值为5.6%,较6月持平,暗示年内还将加息1次,2024年和2025年利率中值分别为至5.1%和3.9%,上修50个基点,长期利率维持在2.5%。

从反映利率预期的点阵图分布看,19个委员有12位预计年末利率目标区间为5.50%-5.75%,7位预计按兵不动,较6月增加1位。相比之下,美联储内部对随后两年政策路径分歧较大,支持2024年降息的委员有17位,其中15位委员的年末利率目标区间平均分布在4.50-4.75%和5.25-5.50%之间,2025年点阵分布更为离散,长期利率中值继续集中在2.50%附近。

最新利率点阵图

对于点阵图变化所传递的信息,美联储主席认为,2024年降息预期的变化更多地与美联储官员对经济增长的乐观态度有关,而不是对顽固通胀的日益担忧。“总的来说,更强劲的活动意味着我们必须在利率方面做得更多。”鲍威尔称。

SEP:经济劳动力预测上调

决议声明称,近期经济活动一直在稳步增长。就业增长放缓,但依旧强劲,失业率仍然很低。同时通货膨胀率仍在上升,委员会仍然高度关注通货膨胀风险。

在近期一系列强劲数据支持下,最新公布的经济预期概要(SEP)中,美联储将2023年GDP增速中值较6月上修1.1个百分点至2.1%,2024年上修0.4个百分点至1.5%,2025年和长期增速保持在1.8%。

美联储仍然高度关注通胀风险。2023年PCE通胀率为3.3%,较6月上修0.1个百分点,2024年PCE通胀率维持在2.5%,2025年通胀率上修0.1个百分点至2.2%,长期通胀率2.0%保持不变。不过,2023年核心PCE通胀率下修0.2个百分点至3.7%,2024年为2.6%保持不变,然而需要注意的是,实现通胀目标要到2026年。

图片

美联储大幅上调今年经济增长预期

鲍威尔表示,恢复价格稳定是首要任务,否则将对经济产生严重后果。“最糟糕的事情就是无法恢复价格稳定,因为这方面的记录很清楚。如果无法恢复价格稳定,通货膨胀就会卷土重来,……经济可能会在很长一段时间内非常不确定,这将影响增长。”

就业市场预期保持强劲,美联储预计2023年失业率为3.8%,较6月下修0.3个百分点,与最新非农报告持平。2024年、2025年失业率4.1%,下修0.4个百分点,长期失业率也维持在4.0%不变。

虽然三季度数据表现不俗,当被问及软着陆前景时,鲍威尔并未给出肯定的答案。“我一直认为软着陆是一个合理的结果,有一条通往软着陆的道路。也有可能这条路变得越来越窄。”他进一步说道,“最终,这也许是由最终无法控制的因素决定的,这就是为什么我们谨慎行事。”

对于潜在的停摆危机,鲍威尔称,“如果政府关门并持续到下一次会议,那么我们可能无法获得我们通常获得的一些数据。”他补充道,“ 需要处理这个问题,但很难说这会对会议产生什么影响,这取决于各种因素。”

如何平衡通胀和衰退风险

随着联邦基金利率来到2001年以来高位,政策造成的经济逆风成为了经济软着陆的潜在威胁。

回顾历史,美联储在激进加息周期中实现目标只有一次,在1990年、2001年和2007年经济衰退前夕,华尔街曾一度认为将平稳着陆。今年夏季短暂出现的通胀缓解和劳动力市场降温,同样点燃了外界的希望,如今随着反通胀进程遇阻,滞胀甚至衰退的阴影可能将出现。

OANDA高级市场分析师厄拉姆(Craig Erlam)在接受第一财经记者采访时表示,SEP证实美联储打算在更长时间内保持更高利率的立场。在现阶段经济活动数据保持韧性的情况下,美联储不想冒险让通胀卷土重来。因此,未来可能加息的大门仍将敞开,但也意味着更多逆风。

外界正在关注经济放缓的迹象。从下月开始,数千万学生贷款借款人将需要每月支付200至300美元。机构预测,这可能在未来一年影响美国家庭消费支出近1000亿美元。

纽约联储8月消费者情绪调查显示,受访者对获得信贷以及他们当前和未来的财务状况更加悲观。统计显示,预计美国家庭收入增长将降至2.9%,这是自2021年7月以来的最低水平。同时,人们对就业市场的乐观情绪也越来越低。

德意志银行经济学家卢泽蒂(Matthew Luzzetti)表示,接下来美联储需要做好政策预期引导和风险管理。“如果他们从紧缩的角度宣布周期结束,这可能会导致金融状况的显著缓解。比如更高的股价或更低的债券收益率——可能会刺激支出和借贷,加剧通胀风险。”他认为,随着时间的推移,通胀方面的进展可能会停滞不前,因此加息以缓解物价压力的复苏是必要的,同时也需要保持灵活性和选择性。

厄拉姆告诉第一财经,从目前看,美联储确实拥有年内再加息的空间和条件。不过是否会最终迈出这一步,关键在于未来通胀是否会意外大幅脱离锚定2%目标的趋势。从鲍威尔的讲话看,软着陆的困境就是政策力度过大与过小的平衡。

在他看来,现在确定11月和12月的决定显然还为时尚早。但可以明确的是,美联储未来的政策转向将变得更加缓慢,等待到达中性利率,除非经济指标出现全面超预期降温。

网红Mia Malkova订阅级私房写真曝光,性感尺度突破视觉极限

网红Mia Malkova订阅级私房写真曝光,性感尺度突破视觉极限

清秀美女居家芒果写真曝光,唯美半裸镜头让人心动不已

清秀美女居家芒果写真曝光,唯美半裸镜头让人心动不已

极品美乳写真合集!@muchitinasub 2025年订阅大片5,高清画质性感升级

极品美乳写真合集!@muchitinasub 2025年订阅大片5,高清画质性感升级

白虎福利姬Miao喵酱2025写真合集3曝光,超大尺度美图引爆全网!

白虎福利姬Miao喵酱2025写真合集3曝光,超大尺度美图引爆全网!

高质量coser@阿薰kaOri炙热欲火写真曝光,性感造型引爆全网热议

高质量coser@阿薰kaOri炙热欲火写真曝光,性感造型引爆全网热议

摄影师Punkbaby倾力打造,美女无圣光唯美写真惊艳上线

摄影师Punkbaby倾力打造,美女无圣光唯美写真惊艳上线